ЕЦБ ошарашен ускорением инфляции: рынки России и Европы лихорадит из‑за угрозы новых санкций — Финансовый обзор от 3 мая 2025

Дата публикации: 3 мая 2025, 13:09

1. Макроэкономический обзор

Последние часы торгов и новостной фон демонстрируют нервозность на глобальных рынках и формирование новых точек напряжения как в ключевых экономиках ЕС, так и на развивающихся рынках, прежде всего — в России. Мировая экономика балансирует между сохраняющейся инфляцией, сдержанными шагами монетарных регуляторов и постоянными угрозами эскалации геополитических рисков.

Пока крипто-инвесторы ловят иксы и ликвидации, мы тут скучно изучаем отчетность и ждем дивиденды. Если тебе близка эта скука, добро пожаловать.

Купить акции "голубых фишек"Еврозона: неожиданный инфляционный сюрприз для ЕЦБ

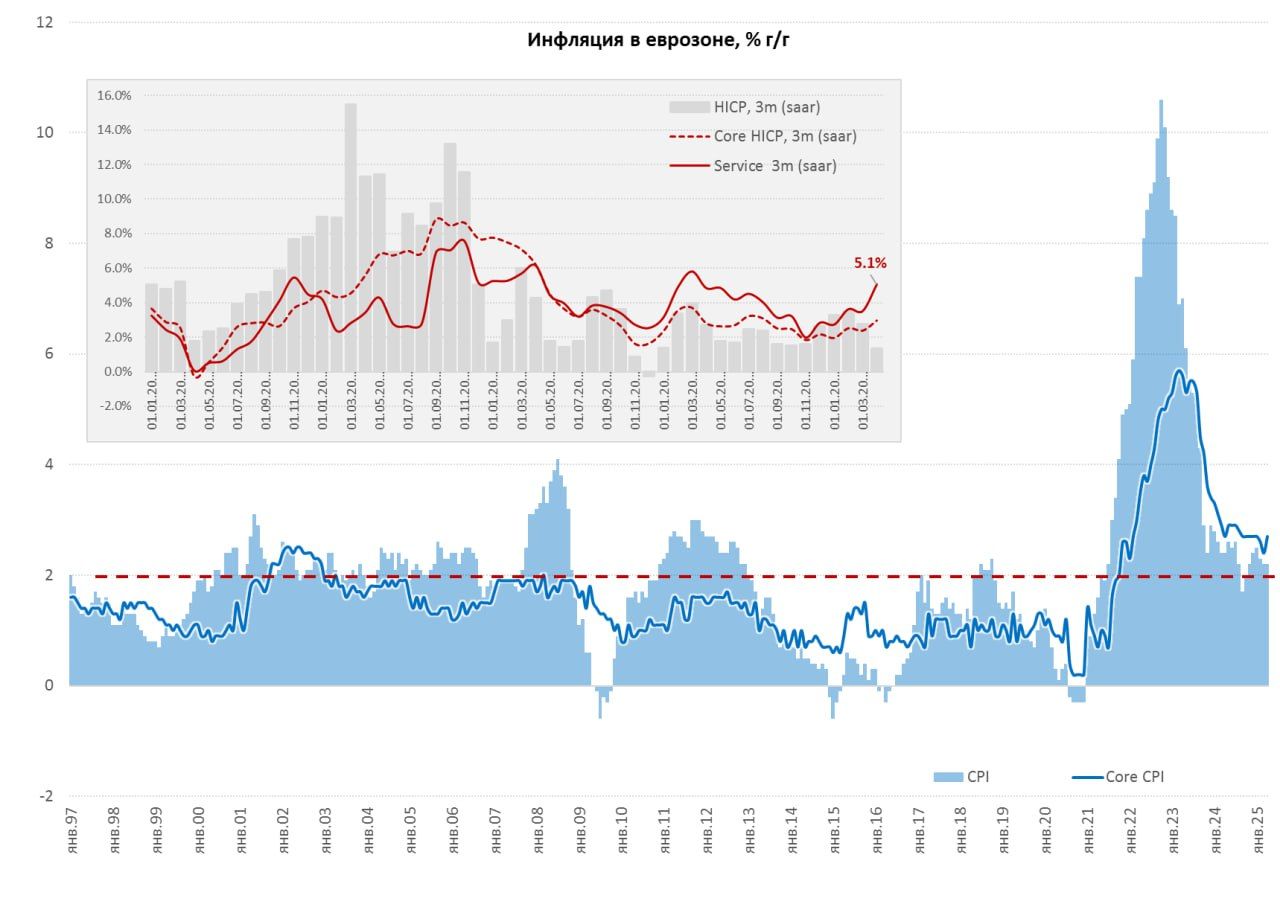

Свежие данные за апрель показали, что европейская инфляция не только не ушла в зону уверенного снижения, но и продемонстрировала ускорение. Сезонно скорректированный рост составил 0.1% м/м и 2.2% в годовом выражении. Если же убрать из расчетов энергоносители, динамика еще тревожнее — базовая инфляция достигла 2.8% г/г, а инфляция по услугам ускорилась до ошеломляющих 5.1% SAAR в трехмесячном разрезе.

Подобная динамика происходит несмотря на сильный дезинфляционный вклад энергоносителей (цены снизились на 2.2% м/м и 3.5% г/г), что подчеркивает наличие фундаментального ценового давления в экономике еврозоны. Привычные аргументы в пользу «вот-вот» наступающего снижения ставок ЕЦБ становятся не столь убедительными. Как минимум, вероятность немедленного продолжения смягчения денежно-кредитной политики выглядит крайне сомнительной.

Учет жесткости рынка труда, сохраняющейся прочности евро и устойчивого потребительского спроса в секторе услуг добавляет неопределенности — ЕЦБ, вероятно, будет вынужден перейти к более осторожному и взвешенному подходу, откладывая дальнейшее снижение ставки до стабилизации инфляции вблизи целевых ориентиров.

- Европейский потребитель сталкивается с ростом цен, прежде всего — в сфере услуг, а инфляционные ожидания населения остаются высокими.

- Действия ЕЦБ становятся элементом политической игры: Европа готова, возможно, выдерживать более высокие ставки дольше, чем рассчитывал рынок в начале года.

Россия: инвестиционный климат в тени геополитики

Главная новость последних дней — завершение в США подготовки новых экономических санкций против ключевых российских банков и энергетических гигантов, включая «Газпром». Несмотря на то, что окончательное решение остается за президентом Дональдом Трампом, сам факт публичного обсуждения «пакета» ударил по котировкам и укрепил нервозность участников российского рынка.

Рост неопределенности из-за геополитики сочетается с внутренними дисбалансами: большая часть корпоративных результатов за первый квартал 2025 года уже учтена в ценах, а российский рынок остается под влиянием сезонных факторов и низкой ликвидности, особенно в праздничные дни.

- Слухи о новых санкциях вызвали краткосрочные распродажи накануне: индекс МосБиржи на 3 мая терял почти 3,7%.

- Рубль сохраняет относительную устойчивость из-за налогового периода и мер ЦБ по контролю за оттоком капитала, но остается уязвимым к отрицательным новостям.

2. Анализ финансовых рынков

Акции

- Российские акции на утренних торгах частично отыгрывают падение, вызванное накануне угрозами санкций:

- Пятничное падение было самым масштабным с начала 2025 года для ряда blue chips, обороты невысокие из-за длинных праздников.

- Многие инвесторы сокращают риск перед возможной публикацией новых американских санкций до конца недели.

Европейские фондовые площадки вступают в фазу волатильности: ускорение инфляции снижает вероятность быстрого разворота в сторону стимулирования, что негативно сказывается на настроениях рынка, особенно в торгово-потребительских и технологических сегментах. Акции компаний сектора услуг под давлением из-за высоких цен и риска спадов спроса.

Облигации

Российский долговой рынок постепенно сдает позиции, но серьезного «обвала» нет — участники ожидают сигналов об изменении монетарной политики Банка России после праздников. Спреды между ОФЗ и корпоративными выпусками расширяются в пользу гособлигаций.

В еврозоне доходности по государственным облигациям растут на ожиданиях затяжной борьбы с инфляцией, что ухудшает баланс между доходностью и риском для европейских долгосрочных инвесторов.

Валюты

Курс евро на внешних рынках торгуется в диапазоне 1,076–1,080 USD, выигрывая от сдержанности ЕЦБ. В случае новых признаков затяжной инфляции и откладывания снижения ставки потенциал для дальнейшего роста евро сохраняется.

Рубль на тонком рынке демонстрирует ограниченное укрепление (97,3–98,1 за доллар) главным образом из-за внутреннего спроса на рублевую ликвидность.

Сырьевые рынки

На фоне новостей о риске запрета поставок и санкционного давления сохраняется волатильность на нефтяном рынке. Brent торгуется в районе $84–85 за баррель, а российские сорта продолжают корректироваться вслед за общерыночной тенденцией.

- Сырьевые акции могут среагировать в понедельник на новые вводные от США по санкциям против «Газпрома» и сектора энергоресурсов.

- Золото держится в диапазоне $2,300–2,340 за унцию, несмотря на волнения: спрос поддерживают хедж-фонды и азиатские центробанки.

Рекомендации и прогнозы

- Для европейских акций приоритет — отслеживать данные CPI и сигналы от ЕЦБ. Первая зона поддержки по индексу EuroStoxx50 — 4740, следующая — 4670.

- Российский рынок: при продолжении санкционной риторики индексу МосБиржи грозит закрепление в диапазоне 3120–3250; коррективы возможны после праздников, когда разрешится вопрос по новым ограничениям.

- Brent остаётся в коридоре $81–87 до прояснения ситуации с объемом поставок и уровнем потребления в Китае/ЕС.

- По доллару/евро: если инфляция в ЕС продолжит рост — 1,088–1,094;

если же ЕЦБ все-таки перейдет к нейтральной риторике — вероятен откат к 1,072–1,076.

3. Основные риски

- Политическая неопределенность в США — ключевой катализатор для российских бумаг. Возможное одобрение новых санкций президентом Трампом ударит по акциям сырьевых компаний, кредитным организациям и рублю. В самом жестком сценарии — MosBirzhi протестирует уровни ниже 3,000.

- Ускорение инфляции в ЕС — повышает риски stagflation, втягивает европейский фондовый рынок в продолжительную просадку. Облигационные рынки могут столкнуться с оттоком капитала, если ЕЦБ откажется от дальнейшего смягчения ДКП.

- Низкая ликвидность и повышенная волатильность на рынке РФ — в период майских праздников традиционно уровень оборотов снижается, выход статистики или политических новостей приводит к «выплескам», сложно прогнозируемым по масштабу.

- Цены на нефть и спрос в Китае/ЕС — снижение экономической активности и/или новые барьеры на мировом рынке сырья могут вызвать цепную реакцию на нефтяном и валютном рынках.

4. Инвестиционные идеи

I. Консервативная идея: рублевые ОФЗ с коротким сроком к погашению

В условиях высокой волатильности акций и рубля интересным инструментом сохранения капитала остаются государственные облигации с погашением в 2025–2026 годах (ОФЗ-ПД, ОФЗ-ИН). Такая стратегия позволяет зафиксировать эффективную доходность 12,5–13,2% годовых при минимальных рыночных рисках.

- Сумма инвестиций: 1 000 000 ₽

- Покупка ОФЗ 26239 (погашение — март 2026, текущая цена — 97,8% от номинала)

- Годовой купон — 12,75%; доход до погашения с учетом покупки ниже номинала ~13,3%/год

- Риск досрочного снижения ставки Банка России в ближайшие 4–6 месяцев практически отсутствует, что поддерживает цену бумаги

- В случае форс-мажора выплата номинала и процентов гарантирована государством

Ожидаемая чистая прибыль по истечении 12 месяцев: ~133 000 ₽ (до вычета налогов)

II. Рискованная идея: опционы колл на «Газпром»

Несмотря на высокую волатильность и влияние политических рисков, «Газпром» исторически отличается стремительным восстановлением после резких распродаж, связанных с внезапными новостями. Сейчас, после пятничной просадки и частичного восстановления, рынок закладывает продолжение неопределенности — а значит, опционы временно переоценены.

- Покупка коротких колл-опционов (страйк 170 рублей, экспирация через 1 месяц)

- Сумма инвестиций: 100 000 ₽

- Ожидаемое движение базовой акции: +6–8% в течение месяца, если санкционный «шок» не получит развития

- Возможный доход по позиции: до 60 000 ₽ (60%) при отскоке акций к 180–185 ₽

- Максимальный риск: полная потеря вложенной суммы в случае усиления санкций или геополитического форс-мажора

Рекомендация: рассматривать исключительно как элемент риск-спекулятивного портфеля (<3–5% от свободных средств).

Рекомендации:

- Новые смартфоны. Что купить в январе 2026.

- Российский рынок: Оптимизм на фоне геополитики и корпоративных сделок (20.01.2026 00:32)

- Российская экономика 2025: Рекорды энергопотребления, падение добычи и укрепление рубля (22.01.2026 17:32)

- Cubot Note 60 ОБЗОР: плавный интерфейс, большой аккумулятор

- Что такое виньетирование? Коррекция периферийного освещения в Кэнон.

- Сургутнефтегаз акции привилегированные прогноз. Цена SNGSP

- Lava Agni 4 ОБЗОР: большой аккумулятор, яркий экран, плавный интерфейс

- Xiaomi Redmi A3 Pro ОБЗОР: большой аккумулятор, удобный сенсор отпечатков

- Типы дисплеев. Какой монитор выбрать?

- Google Pixel 10 Pro ОБЗОР: яркий экран, много памяти, беспроводная зарядка

2025-05-03 13:17