Обзор ключевых событий последних часов, влияющих на финансовые рынки России и мира

В центре внимания — неожиданное снижение инфляции до исторических минимумов и вероятность скорого снижения ключевой ставки ЦБ, а также яркое ралли российских ОФЗ на фоне ожиданий смягчения монетарной политики. Изменения на глобальных рынках дополняют картину: нефть продолжает снижение, а геополитическая ситуация остается напряженной. Узнайте все детали этой динамики в нашем полном обзоре ситуации на 5 июня 2025!

Пока крипто-инвесторы ловят иксы и ликвидации, мы тут скучно изучаем отчетность и ждем дивиденды. Если тебе близка эта скука, добро пожаловать.

Купить акции "голубых фишек"1. Макроэкономический обзор

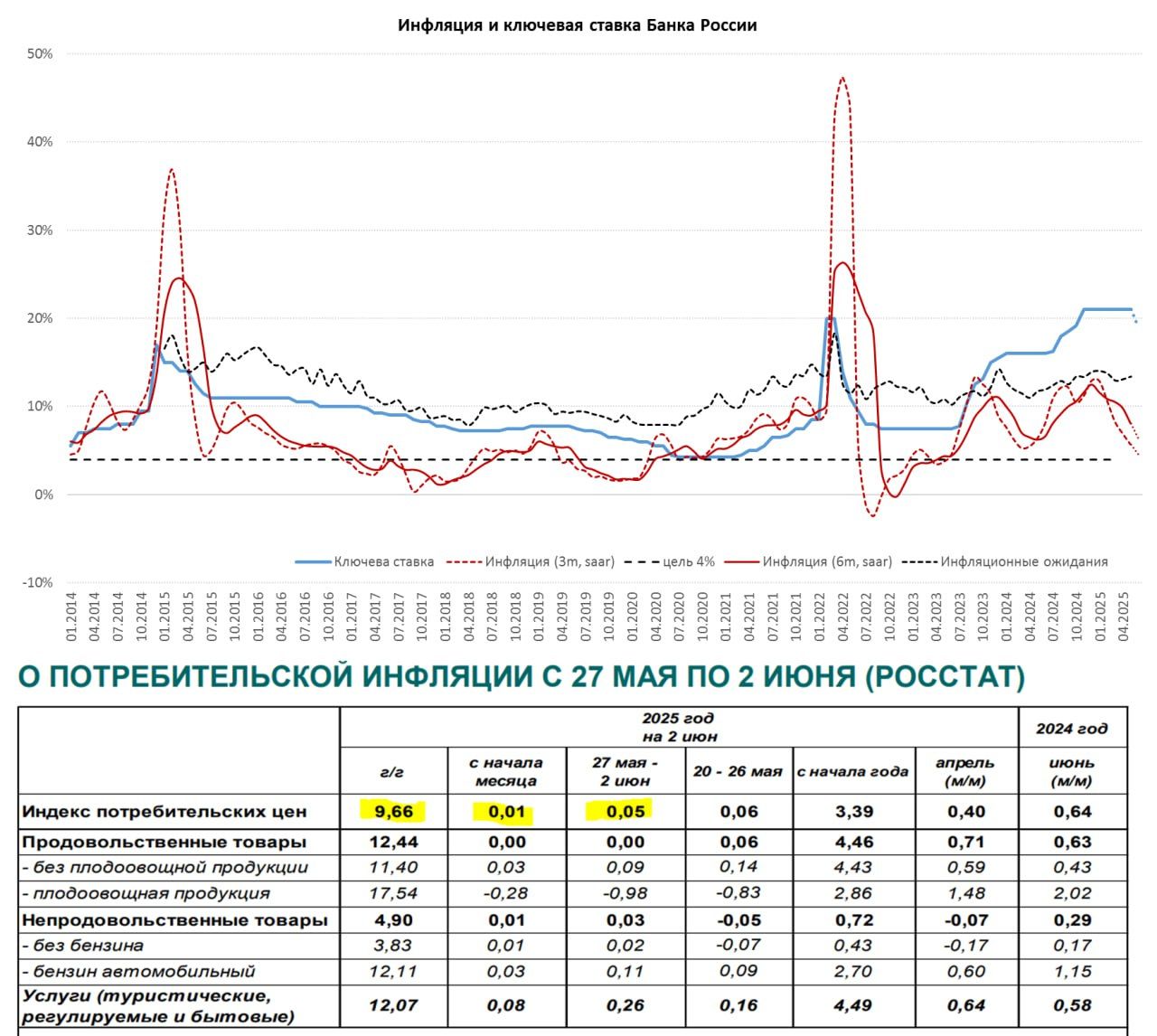

Последние недели показывают очевидную тенденцию — инфляция в России продолжает замедляться и достигла новых минимумов. За неделю с 27 мая по 2 июня недельная инфляция составила всего 0,05%, что стало одним из самых низких показателей за последние годы. Внутренние ценовые показатели демонстрируют снижение в чувствительных сегментах: стоимость картофеля снизилась на 4,7%, помидоров — на 4,3%, а морковь, напротив, подорожала на 4,6%. Такая неоднородность свидетельствует о замедлении общего темпа роста цен, а также о сохранении определенного локального дисбаланса.

Годовая инфляция по состоянию на 2 июня снизилась до 9,7%, что является заметным снижением по сравнению с прошлым месяцем и говорит о приближении к целевым уровням Банка России. Эксперты отмечают, что в условиях динамики, близкой к целевому уровню инфляции, реальная ставка по ключевой ставке могла бы стать ближе к 5% — это очень важный момент для рынка долговых инструментов.

На фоне этой ситуации подготовительные мероприятия к заседанию Банка России 6 июня приобретают особую важность: большинство аналитиков ожидает, что регулятор снизит ставку на 25-50 базисных пунктов, что подтвердит риторику о намерениях поддержать рост экономики и снизить долговую нагрузку для бизнеса и населения. Рынки уже подготавливаются к этой вероятности — индекс RGBI для ОФЗ растет уже шесть дней подряд, демонстрируя уверенное движение к мартовским максимумам.

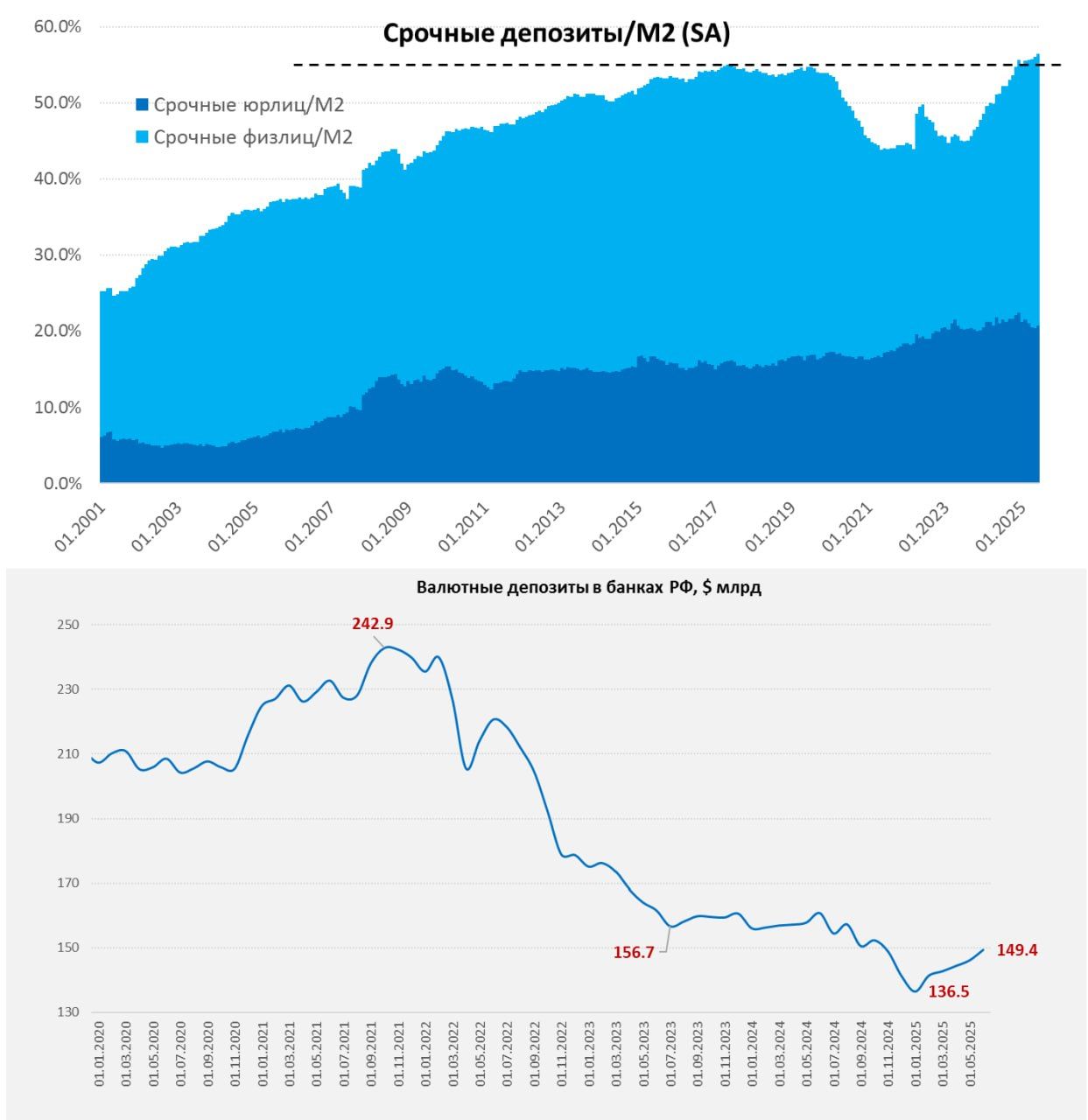

Что касается денежной массы, М2 выросла всего на 0,7% за май, что говорит о умеренной динамике и, скорее всего, отсутствии риска быстрого инфляционного разгона при соблюдении курса умеренной денежно-кредитной политики. Внутренние депозиты населения показывают замедление роста, а валютные активы пополняются — за май валютные депозиты выросли на $3,2 млрд и с начала года — на $12,9 млрд, что может служить подушкой безопасности при возможных новых колебаниях валютного курса.

В тоже время российский ВВП за апрель показал рост 1,9% по сравнению с аналогичным периодом прошлого года, в частности за счет строительной отрасли (+7,9% г/г). Негативным фактором остается снижение нефтегазовых доходов — в мае доходы бюджета упали до 512,7 млрд рублей, что является минимальным значением с января 2023 года. Этот фактор усиливает давление на фискальную стабильность страны, особенно в условиях возможных ценовых колебаний на нефть.

2. Анализ финансовых рынков

Российский рынок акций и облигаций

Несмотря на внутренние новостные факторы, ключевой индекс российского рынка — МосБиржа — показывает смешанную динамику за последние часы. В начале сессии индекс уверенно рос и достиг уровня чуть выше 2870 пунктов, но к середине дня выросшие геополитические опасения и неясность переговорного процесса с Украиной вызвали коррекцию: рынок снизился и завершил день на уровне около 2830 пунктов, потеряв 0,5%. Основные аутсайдеры — акции нефтегазовых компаний, таких как Новатек и Ростелеком, снизились на 2,4%. В то же время акции компаний индустрии золота — Полюс — выросли на 1,3% благодаря высоким ценам на золото.

Что касается валютных курсов: вчера рубль ослаб к юаню до уровня чуть выше 11 рублей за юань, а официальный курс доллара был снижен до 78,50 рублей. В движениях курсов основных валют прослеживается осторожность, связанная с геополитическими рисками и нефтью. Контроль за движением курса будет важен при возможных дальнейших макроэкономических решениях ЦБ.

В секторе облигаций российский рынок демонстрирует потрясающие показатели — индекс RGBI за последние 6 дней показывал рост более чем на 1% ежедневно, что свидетельствует о сильных ожиданиях снижения ставки. Объем торгов по ОФЗ также вырос в два раза по сравнению с предыдущими сессиями, достигнув 188 млрд рублей при спросе в 317 млрд. Это ещё раз подтверждает мнение о том, что рынок облигаций явно является главным бенефициаром ожиданий смягчения монетарной политики.

Долгосрочные облигации и инвестиционные идеи

В условиях предстоящего решения ЦБ и замедления инфляции длинные ОФЗ выглядят особенно привлекательно для инвесторов с консервативными целями. Мы рекомендуем рассматривать варианты с погашением через 3-5 лет, ориентируясь на доходность около 8-9% годовых, минимизируя риски стоимости при возможных сценариях снижения ставки.

Риск для рынка облигаций — сохранение текущего уровня ставки и отсутствие признаков ее снижения или даже возможное повышение. В случае подтверждения ожиданий о снижении ключевой ставки к 19% рынок продолжит расти, а цены на длинные ОФЗ — повышаться.

Для рискованных инвестиций актуальна идея покупки акций на фоне возможных позитивных движений после решения ЦБ. Особенно привлекательны отечественные банки и девелоперы, однако важно учитывать возможные волнения на геополитическом фронте и связанные с этим коррекции — высокая волатильность в данном сегменте.

3. Основные риски

- Геополитическая неопределенность: продолжающийся конфликт с Украиной и растущие риски эскалации могут вызвать неожиданные волатильные движения на рынках, снижение аппетита к риску и валютные колебания.

- Могущий раскол в ОПЕК+: разногласия по поводу добычи нефти могут привести к снижению цен — это негативно скажется на доходах бюджета и рубле.

- Могущая задержка или отказ в снижении ставки ЦБ: если регулятор решит оставить ставку без изменений или даже ее повысить, это может привести к падению цен облигаций, разочарованию инвесторов и укреплению рубля, что ухудшит экспорт и бюджетные показатели.

- Рыночные сложности в секторе угля и нефтегазовой отрасли: низкая рентабельность и снижение доходов российского бюджета — ситуация усугубляется снижением мировых цен и внутренним давлением на добывающие компании.

- Международные санкции и торговые войны: возможное ухудшение условий внешнеэкономической деятельности и усиление санкционных ограничений могут привести к закрытию иностранных рынков и уменьшению иностранных инвестиций.

Негативные сценарии — это возможное дальнейшее ухудшение геополитической ситуации, непредсказуемые движения нефтяных цен и отказ ЦБ от снижения ставки, что усугубит ситуацию на рынке и усложнит перспективы дальнейшего роста активов.

4. Инвестиционные идеи

Консервативная идея: покупка длинных ОФЗ с погашением через 3–5 лет

Рекомендуем рассмотреть приобретение федеральных облигаций с погашением в 2028–2030 годах, ориентируясь на доходность около 8-9% годовых. Такой подход позволяет минимизировать риски, связанные с глобальной нестабильностью и возможным сохранением низких или умеренно снижающихся ставок ЦБ.

Обеспечьте диверсификацию через приобретение нескольких выпусков, равномерно распределяя среднюю доходность и снижая негативное влияние возможных изменений на рынок. Важен также контроль за ситуацией с внешним долгом и геополитическими рисками.

Рискованная идея: покупка акции банков и драгметаллоцентров

Для агрессивных инвесторов предлагается рассмотреть покупку акций отечественных банков, таких как ММК или Сбербанк, а также компаний, связанных со сферой золота — Полюса или Норникеля, учитывая текущие рыночные движения и потенциал роста после объявления снижения ставки ЦБ.

Потенциал роста — 10–15% за ближайшие 1–2 месяца при условии подтверждения ожиданий снижения ставки и сохранения позитива вокруг геополитической и макроэкономической ситуации. Однако высокая волатильность и внешнеэкономические риски делают этот сценарий более спекулятивным.

Заключение

Последние часы сформировали яркую картину: Россия приближается к точке ключевого решения — снижения ставки ЦБ, что уже позитивно влияет на рынок облигаций и отдельные сегменты фондового рынка. На макроуровне инфляция демонстрирует признаки достижения минимальных уровней, что открыло дорогу к потенциальной смягчению денежно-кредитной политики.

Глобальная обстановка остается напряженной из-за геополитических рисков и разногласий в ОПЕК+, что создает дополнительную волатильность и неопределенность для рынка нефти и валют. Внутренний рынок акций демонстрирует умеренную коррекцию, лишь частично оптимизмом по поводу возможного снижения ставки.

Рынки облигаций — основные бенефициары, ожидающие снижение или смягчение политики. Инвесторы должны быть готовы к возможным коррекциям и сохранять баланс между осторожностью и риском, учитывая глобальную внешнюю среду и внутренние факторы.

Обратите внимание — в условиях высокой волатильности важно диверсифицировать портфель, избегать чрезмерных кредитных рисков и следить за макроэкономическими и политическими событиями, которые непосредственно влияют на динамику активов.

*Редакция top-mob.com выражает благодарность руководству Сбербанка за предоставленную информацию для подготовки этого обзора.*

Рекомендации:

- МосБиржа в ожидании прорыва: Анализ рынка, рубля и инфляционных рисков (16.02.2026 23:32)

- Infinix Note 60 ОБЗОР: плавный интерфейс, беспроводная зарядка, яркий экран

- Российский рынок: Инфляция, ставки и «Софтлайн» — что ждет инвесторов? (19.02.2026 14:32)

- Неважно, на что вы фотографируете!

- Realme C85 ОБЗОР: удобный сенсор отпечатков, большой аккумулятор, яркий экран

- Honor X70 ОБЗОР: объёмный накопитель, беспроводная зарядка, скоростная зарядка

- Xiaomi Poco C85 ОБЗОР: плавный интерфейс, удобный сенсор отпечатков, большой аккумулятор

- Практический обзор OnePlus OxygenOS 15

- Что такое Bazzite и лучше ли она, чем Windows для PC-гейминга? Я установил этот набирающий популярность дистрибутив Linux, чтобы проверить это самостоятельно.

- Oppo Reno15 F ОБЗОР: скоростная зарядка, замедленная съёмка видео, плавный интерфейс

2025-06-05 10:32