Газпром рвёт рынок: переговоры о возвращении российского газа в Европу и качели рубля — Экстренный отчет финансовых рынков на 8 мая 2025

<title>Газпром рвёт рынок: новые переговоры о поставках газа в Европу — подробный анализ за 8 мая 2025</title>

Обсуждение возвращения поставок российского газа в Европу после новостей Reuters и бурный рост акций «Газпрома» — детали в отчёте ниже.

Пока крипто-инвесторы ловят иксы и ликвидации, мы тут скучно изучаем отчетность и ждем дивиденды. Если тебе близка эта скука, добро пожаловать.

Купить акции "голубых фишек"1. Макроэкономический обзор

Мировая экономическая повестка вновь оказалась под знаком геополитики, монетарных сдвигов и движения сырьевых цен. Главной темой последних часов стало несколько революционных сюжетов:

- Евросоюз близок к введению 17-го пакета санкций против России — обещают «много новых ограничений», в частности, по теме «теневого флота» и связанных с РФ судоходных компаний. Подтверждение пакета ожидается 20 мая.

- Юань внезапно вырывается в лидеры среди резервных валют, демонстрируя уверенное укрепление против рубля даже на фоне сильной динамики российской валюты в начале года.

- Reuters сообщает: США и Россия обсуждают возможность возобновления поставок российского газа в Европу. Это, если реализуется, может перевернуть карту энергорынков и быть крайне позитивным драйвером для ключевых российских энергетических компаний.

Инфляционное давление в мире по-прежнему неоднородно. В развитых экономиках наблюдается определённый успех по её сдерживанию, что позволяет ожидать более мягких шагов ключевых регуляторов. Однако инфляция в ряде стран всё ещё выше целевых уровней, и основные центробанки (ФРС США, ЕЦБ, Банк Англии) пока не торопятся явно смягчать денежно-кредитную политику. На этом фоне повышение ставок и их устойчиво высокие значения сдерживают деловую активность и поддерживают спрос на более консервативные инструменты.

Для России ключевым событием остались переговоры с Китаем: обсуждались не только стратегические энергопоставки, но и технические решения по расчётам в национальных валютах. Почти весь товарооборот между странами уже переведён на рубли и юани — и это даёт Москве некоторую защиту от санкционных рисков и колебаний резервных валют. Однако проблема прямых расчётов через китайские банки до конца не снята, что остаётся вызовом для стабильности финансовых потоков между странами.

Падение цен на российскую нефть Urals до $45-50 за баррель несколько ослабило позиции рубля, несмотря на сильную динамику в начале года — рубль укрепился почти на 25% к мировым валютам за четыре месяца. Однако с начала мая юань добавил по отношению к рублю 2,3% и прорвал отметку 11,38. Сценарий покупки Китаем стратегических запасов нефти у России может поддержать и цены на сырьё, и доходы бюджета РФ.

В результате, на рынках сейчас властвует настороженность: потенциальные новые ограничения способны снижать активность в экспортно-ориентированных секторах, но одновременно появляется шанс на восстановление диалога по газу — фактор-«джокер», который способен затмить локальные санкционные риски.

2. Анализ финансовых рынков

Акции

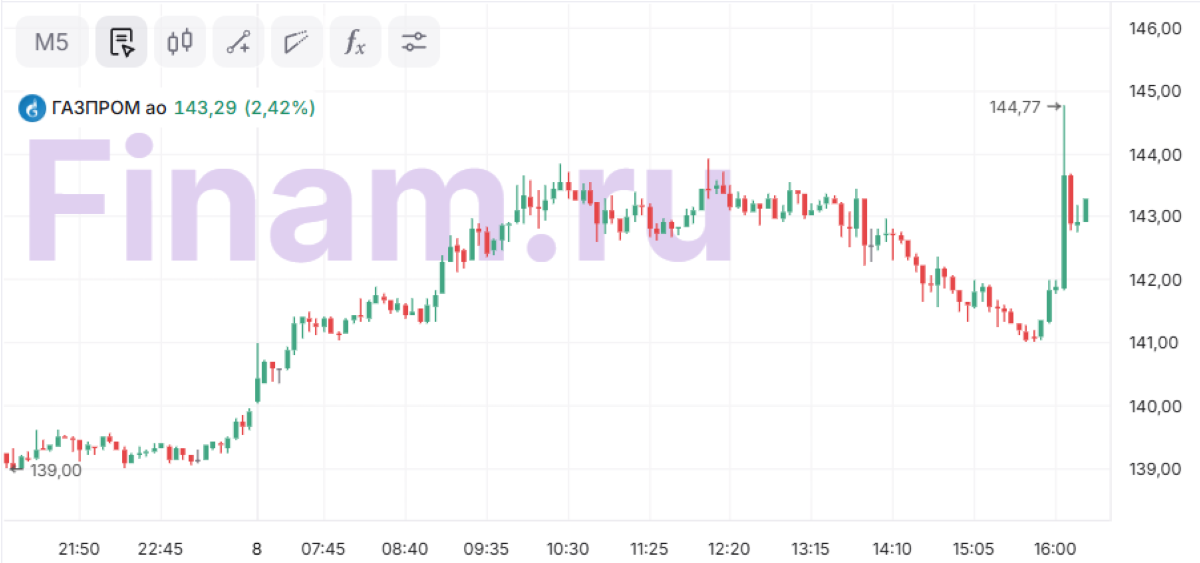

Российский рынок акций оказался в центре внимания после новости Reuters о переговорах США и России по газу. Акции «Газпрома» стали безоговорочным лидером дня, отреагировав на потенциал восстановления экспорта газа в Европу. Это тренд, который может стать долгосрочным — если политические и технические препятствия будут сняты, бумаги «Газпрома» способны нарастить стоимость на 20-25% в течение года.

Среди других российских экспортёров наблюдается менее выраженный, но позитивный тренд: нефтяные компании могут получить новый импульс благодаря вероятному возобновлению стратегических покупок нефти Китаем. Однако снижение цен на Urals ограничивает краткосрочный апсайд.

Американский и европейский рынки остаются взволнованными: инвесторы внимательно следят за развитием конфликта на Украине и перспективами новых санкций. Турбулентность сохраняется прежде всего в энергетическом секторе ЕС.

Облигации

Долговой рынок РФ отличился стабильностью на фоне новостей о расчётах с Китаем в национальных валютах. ОФЗ удерживают за последние сутки нейтральную динамику с доходностью 12,8-13,1% по длинным выпускам. В мире — ожидание решения ФРС и ЕЦБ по ставкам с лихорадкой на развивающихся рынках: фонды уходят в защиту, локальные госбумаги под давлением.

Валюты

Ситуация складывается уникальна: рубль, активно крепший к основным мировым валютам в первые четыре месяца года (плюс 25%), неожиданно просел против юаня в начале мая — курс CNY/RUB уходит выше 11,38 руб. Ожидается, что диапазон 11,1-11,6 руб. за юань сохранится до середины мая при высокой волатильности. Падение нефтяных котировок и интерес Китая к прямым закупкам нефти формируют фундаментальный спрос на юань на российском рынке.

Курс доллара во многом повторяет динамику нефти и интерес к рисковым активам — пока признаков резкой смены тренда нет, но при всплеске санкционных рисков доллар способен вновь укрепиться.

Сырьевые рынки

Нефть Urals снижалась к $45-50 за баррель, оказывая давление на российский бюджет и валюту. Однако слухи о стратегических закупках со стороны Китая могут дать котировкам дно и позже — потенциал к восстановлению до $52-55, если переговоры подтвердятся.

Газовый рынок Европы явно нервничает: новость о возможности нового соглашения с Россией о поставках может привести к резкому снижению спотовых цен, если последуют реальные механизмы развертывания поставок.

- Акции: В фокусе — Газпром (целевая цена 385-410 руб./акция при реализации позитивного сценария, потенциал роста — 20-25% от текущих уровней); нефтяные компании РФ — осторожный рост с апсайдом 7-12%.

- Валюта: Юань — диапазон 11,1-11,6 руб. до конца мая; доллар — 89-93 руб. с потенциалом роста при новых санкционных событиях.

- Нефть: Дно по Urals — $45, перспективы восстановления до $52-55 при реализации сценария закупок Китаем; Brent может вернуться к $81-83.

3. Основные риски

- Санкционный цунами в ЕС. 17-й пакет санкций от ЕС, который обещают согласовать 20 мая, сулит «много новых ограничений» — в частности, по «теневому флоту», что может осложнить схемы поставки и экспорта энергоресурсов. Срыв привычных логистических цепочек способен вызвать коррекцию в акциях российских экспортёров и прессинг на рубль.

- Технические перебои в расчётах с Китаем. Хотя почти все сделки между РФ и КНР уже идут в юанях и рублях, до сих пор остро стоит вопрос корреспондирующих китайских банков. Если не будут найдены ключевые решения, российский экспорт окажется уязвим.

- Цена на нефть как фактор нестабильности. Резкое снижение Urals до $45-50 уже ощутимо ударило по российским исходным бюджетным параметрам. Отсутствие быстрой стабилизации создаёт риски для исполнения бюджетных обязательств в РФ и грозит уменьшить привлекательность компаний-сырьевиков.

- Инерция инфляции и ставки в мире. Если ФРС или ЕЦБ решат вновь закрутить монетарные гайки, развивающиеся рынки (и Россия среди них) могут испытать отток иностранного капитала и новое ослабление валют.

- Переговоры по газу — двойной клинок. Если переговоры о газе сорвутся или будут затянуты, «Газпром» и энергетические акции могут столкнуться с быстрой распродажей — текущее ралли станет поводом для фиксации прибыли.

4. Инвестиционные идеи

Консервативная стратегия: «Газпром» с защитой от отката

Идея: Покупка акций ПАО «Газпром» на текущих уровнях (355-360 руб. за акцию) с целевой доходностью 18-25% в горизонте 8-12 месяцев.

Аргументы: Новостной поток и потенциал вновь открывающихся европейских рынков дают компании уникальный апсайд — пока альтернатив по масштабу роста среди крупных российских компаний практически нет.

- Вход: 355-360 руб.

- Цель: 410 руб.

- Стоп: 338 руб. (7% от текущей цены; защита от внезапной смены новостного фона или провала переговоров)

- Потенциальная прибыль: 14-16% за 3-6 мес., до 25% в случае позитивного сценария по газу

- Риски: эскалация санкционной риторики в ЕС/США, срыв переговоров о поставках газа, неожиданный разворот сырьевых рынков

Рискованная стратегия: «Юань как антисанкционный щит»

Идея: Краткосрочная спекуляция на росте пары CNY/RUB — покупка юаня против рубля с ожиданием движения к 11,6 за пару недель.

- Вход: 11,38 — 11,42 руб. за CNY

- Цель: 11,58 — 11,62 руб.

- Стоп: 11,27 руб.

- Потенциальная прибыль: 1,6-2% за 2-3 недели

- Риски: неожиданная коррекция рубля при росте сырья или отмене части ограничений, стабилизация нефтяного рынка

Подобная стратегия для опытных трейдеров, готовых к высокой волатильности и способных быстро реагировать на смену внешнего фона.

Редакция top-mob.com выражает благодарность руководству ПАО «БТБ» за предоставленную информацию для подготовки данного обзора.

Рекомендации:

- Российский рынок: между санкциями, геополитикой и ростом ВТБ – что ждать инвесторам? (03.02.2026 02:32)

- Российский рынок: Стагнация, риски и отдельные точки роста в феврале-марте (05.02.2026 19:32)

- Vivo V17 Neo

- Новые смартфоны. Что купить в феврале 2026.

- Неважно, на что вы фотографируете!

- Что такое кроп-фактор. Разница между DX и FX камерами.

- Калькулятор глубины резкости. Как рассчитать ГРИП.

- uBlock Origin перестал работать в Microsoft Edge — вот как это исправить.

- Лучшие смартфоны. Что купить в феврале 2026.

- Российский рынок: от сделок «Астры» до ставок ЦБ: что ждет инвесторов? (08.02.2026 14:32)

2025-05-08 19:23