Рубль на максимуме плюс 38%: Неожиданный рекорд 2025 года!

Детализированный отчёт о состоянии рынков на 15 апреля 2025, 22:30

Насыщенный внешними и внутренними событиями день на глобальных и российских рынках завершился новым историческим рекордом рубля, а также заметными изменениями в динамике ключевых активов. Новый торговый день принёс инвесторам как свежие поводы для оптимизма, так и новые тревожные сигналы.

В сегодняшнем аналитическом отчёте подробно разобраны макроэкономические тренды, рекомендации по активам, инвестиционные идеи на фоне нестабильной нефти и укрепляющегося рубля, а также риски для портфелей в середине весны 2025 года.

Пока крипто-инвесторы ловят иксы и ликвидации, мы тут скучно изучаем отчетность и ждем дивиденды. Если тебе близка эта скука, добро пожаловать.

Купить акции "голубых фишек"0.

<title> Рубль укрепился на 38% и стал самой динамичной валютой мира — что ждать дальше? Горячий финрынок к вечеру 15 апреля 2025 </title>

1. Макроэкономический обзор

Мировая и российская экономика сейчас демонстрируют противоречивую динамику, отражая напряжённость в торговой и энергетической сферах. На глобальном уровне отмечается сохраняющаяся угроза рецессии из-за ужесточения внешнеторговой политики США и волатильности сырьевых рынков, тогда как локальные факторы подталкивают рубль к небывалому укреплению.

- Торговые войны и США: Новые пошлины, вводимые администрацией Трампа в течение 2025 года, давление на импорт полупроводников и автомобилей, а также зеркальные ответные меры Китая сказывались на ожиданиях инвесторов. Однако последние заявления США о смягчении тарифной политики, включая возможное временное снятие тарифов на импорт авто, улучшили настрой участников рынков, что выразилось в умеренном росте американских индексов и снижении давления на рисковые активы.

-

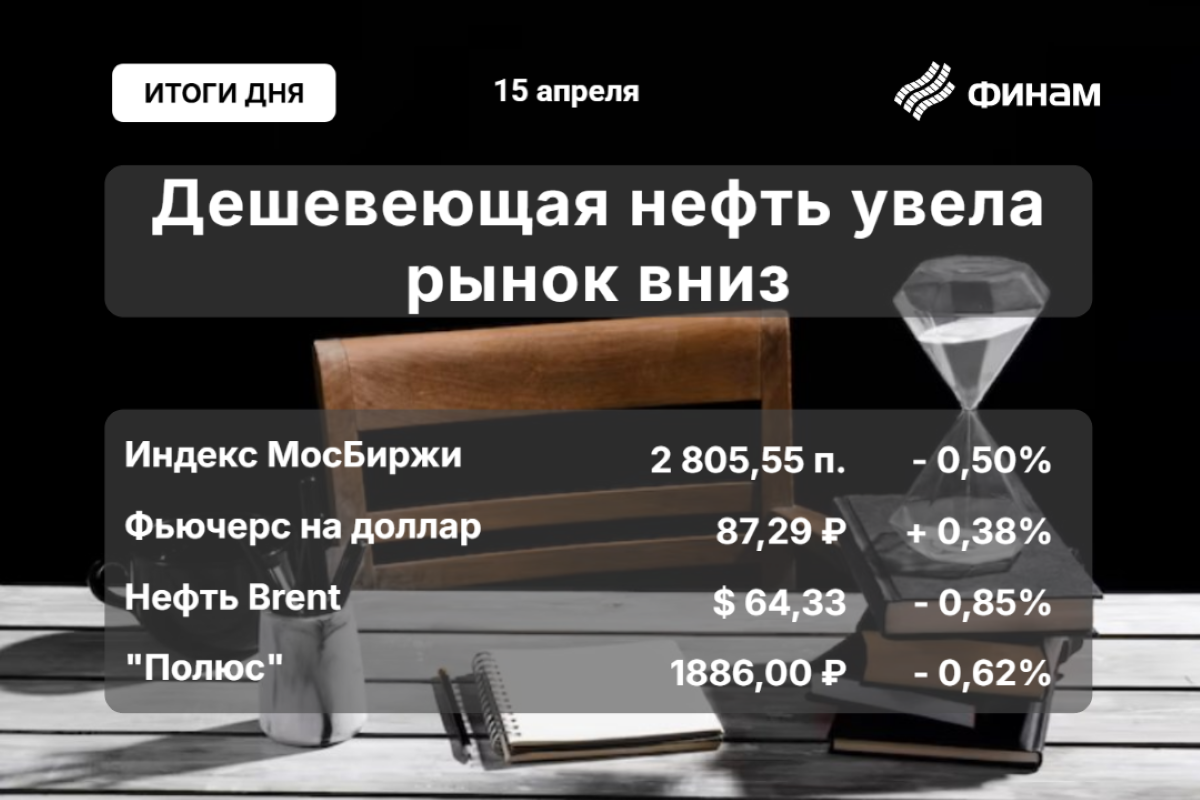

Нефтяной рынок: Нефть сорта Brent заметно подешевела, утрачивая позиции из-за планов ОПЕК+ по возврату части добычи уже в мае. МЭА понизила прогноз по росту глобального спроса на нефть на 2025 год на 300 тыс. баррелей в сутки под влиянием снижения промышленной активности и торговых войн. На 22:30 по Москве Brent торгуется в районе $64,33–$64,62 за баррель. Дешевеющая нефть традиционно оказывает давление на экспортные доходы России и связанные с этим сектора.

- Инфляция в России: Официальные комментарии президента Владимира Путина и отчёты Банка России фиксируют улучшение тенденций по инфляции. Инфляция начинает замедляться, а жесткая денежно-кредитная политика вынуждает ЦБ удерживать ключевую ставку на уровне 21%. Центробанк на сегодня уверяет, что не манипулирует макропрогнозами: «Прогнозы отражают реальное мнение совета директоров ЦБ» (зампред ЦБ А. Заботкин).

-

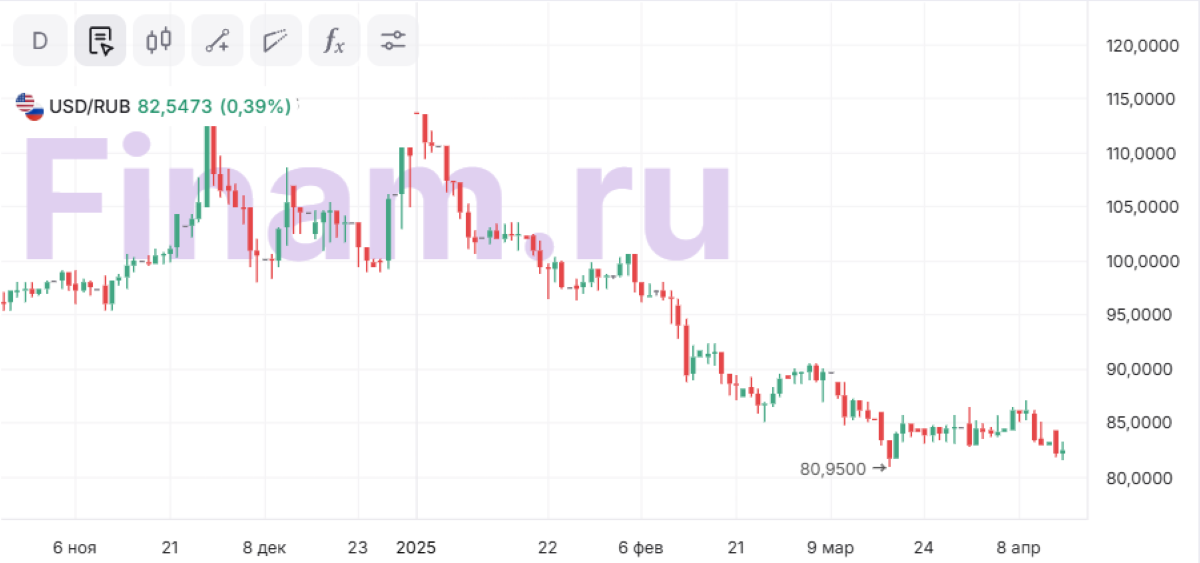

Российский рубль: Рубль — бесспорная сенсация года. Согласно Bloomberg, национальная валюта с января 2025 г. укрепилась на 38% к доллару и 19% на внутреннем рынке РФ. Это связано с рядом событий:

- Обязательная продажа валютной выручки экспортёрами.

- Высокая ключевая ставка (21%).

- Продажа ЦБ иностранной валюты и золота из ФНБ (бюджетное правило).

- Потепление отношений между РФ и США (смягчение санкционных ожиданий и начало переговорного процесса).

- Слабость доллара на фоне пошлин и DXY (индекс доллара) — минус 8% за 2025 год.

- Внутриполитическая стабильность и денежный рынок РФ: Динамика кредитования замедлилась, что помогает стабилизации цен и дезинфляционным процессам. При этом ЦБ и правительство нацелены на дальнейшее снижение инфляции — если не появится новых шоков, рост цен продолжит замедляться.

2. Анализ финансовых рынков

Фондовые индексы

Российский рынок завершил день в минусе: индекс МосБиржи просел на 0,5% до 2805,55 п., РТС продемонстрировал нулевую динамику (+0,06%). Давление на российский рынок оказали отсутствие драйверов для роста, укрепление рубля (минус для экспортеров), жёсткая риторика ЦБ и снижение нефтяных цен.

- Акции «Сегежи» потеряли 3,3% после инерционного роста.

- Существенно снизились также «Газпром» (-0,8%), «Норникель» (-1,9%), ВК, АФК «Система», энергокомпании и угольщики.

- Лучше рынка выглядели «Сургутнефтегаз» (+0,5—0,7%), «Новатэк» (+1,7%, ожидание дивидендов и новости по СПГ-проектам), «Совкомфлот» (+2%), «Эн+» (+2%), ВТБ (+1,5%).

- На американских рынках умеренный рост: Dow Jones +0,15% (40 584 п.), S&P 500 +0,23% (5 418 п.), Nasdaq +0,46% (16 909 п.).

Итог: Фондовые рынки РФ остаются под давлением рубля и сырья, потенциал для отскока возможен при стабилизации нефти и появлении новостей о смягчении санкционной риторики ЕС.

Долговой рынок

Жесткая политика ЦБ РФ и высокая ставка (21%) оставляют доходности облигаций на премиальном уровне. Это поддерживает привлекательность ОФЗ, корпоративных облигаций с качественным кредитным профилем и валютных выпусков для carry trade. В мире американские и европейские гособлигации испытывают повышенную волатильность на фоне неясности по ставкам и роста риска рецессии в ряде экономик.

- Рекомендация: Короткие и среднесрочные ОФЗ с доходностью выше 16% годовых; качественные корпоративные выпуски. Продолжать избегать длинных бумаг в условиях высокой волатильности и неясности по ключевой ставке.

Валюты

Рубль: Укрепление продолжается, несмотря на периодическую фиксацию прибыли на межбанке и внебиржевом рынке. Динамика рубля в 2025 году носит рекордный характер (+38% к доллару). Факторы: торговый профицит, бюджетное правило, форсированная продажа экспортной выручки, carry trade, а также снижение DXY. Ожидания по инфляции и высокая ставка входят в топ-поддержек курса. Расчетный курс Минфина на год – 96,5/доллар, но реальный курс уже ниже на 14,5%.

- Доллар на вечер: 82,54 руб. (+0,4%), Евро: 93,11 руб. (-0,2%), Юань: 11,23 руб. (+0,3%), курс ЦБ РФ (на 16 апреля): 82,3 руб./$ (-2%), 93,68 руб./€ (-2,6%).

Доллар США и DXY: Под давлением пошлин, DXY -8% YTD.

Прогноз рубль/доллар: Базовый сценарий — консолидация в диапазоне 81–85 руб./$, до конца весны возможны тесты зоны 80, при стабилизации в нефти и отсутствии негативных геополитических сюрпризов. Опережающий рост маловероятен — близится налоговый период, Банк России может стимулировать коррекцию ближе к среднегодовой цели ради баланса бюджета.

Сырьё

Нефть Brent: $64,33–64,62 (-0,4…-0,85%) на фоне планов скорого увеличения добычи ОПЕК+ и неудовлетворительного спроса. Прогноз на май — высока вероятность снижения к $62 за баррель.

Импортные контракты на уголь: Ценовые минимумы с зимы 2024 года, что уже ударило по бумагам «Мечела», «Распадской» и остальным игрокам сектора.

Целевые цены к 1 июня 2025 г.:

- Brent: $62–66/барр.

- USD/RUB: 81–86

- Индекс МосБиржи: 2750–2870 п.

- ОФЗ 26237 (среднесрочная): 16,5–17,2% годовых

- «Новатэк»: 1950–2050 руб./акция

- «Транснефть» (ап): 170,000–185,000 руб./акция

3. Основные риски

- Торговая и геополитическая напряжённость: Ожидание новых санкций со стороны ЕС, продолжающиеся торговые войны (США—Китай) и угроза мер против российского энергетического и финансового сектора в любой момент могут вызвать переток капитала из рисковых активов, корректируя рубль, индексы и сырьё.

- Укрепление рубля и давление на экспортеров: Сверхбыстрый рост нацвалюты (38% YTD к USD) вымывает маржинальность экспортерских компаний, особенно в нефтегазовом и горнодобывающем секторе, что уже вызывает снижение стоимости их бумаг. Возможна реакция правительства — административное ослабление курса вторая половина года.

- Сырьевой риск: Brent торгуется ниже значений бюджета. ОПЕК+ возвращает баррели, сезонного роста спроса нет, пониженные оценки МЭА. Это критично для фискальной и экспортной стабильности РФ.

- Волатильность на международных рынках: Ожидание агрессивных ходов ФРС, корпоративные отчёты (особенно банковский сектор США), неустойчивый доллар, политические риски и локальные кризисы в EM-экономиках.

- Шоковые инфляционные события: Хотя прогнозируется стабильное снижение инфляции, неожиданные разовые шоки (дефицит продовольствия, скачки тарифов, сбои в логистике) могут ударить по тренду и вынудить ЦБ к дальнейшему повышению ставок.

4. Инвестиционные идеи

A. Консервативная идея: Покупка ОФЗ с коротким/средним сроком (6–24 мес.)

Жесткая кредитно-денежная политика ЦБ РФ — шанс повысить доходность консервативной части портфеля. Текущие выпуски федеральных облигаций экспонируют доходность в диапазоне 16,3–17,5% годовых при минимальном риске дефолта, а потенциал дальнейшего роста ставки ограничен. В случае понижения ставки в 3–4 квартале 2025 года возможно получение выигрыша от переоценки корзины ОФЗ.

Пример расчёта:

ОФЗ 26237, погашение через 19 месяцев, цена 87,13% от номинала, купон 16,45%. Покупка 10 облигаций на сумму 87 130 руб. Купонный доход за год: 10*1 645 = 16 450 руб. В случае погашения по номиналу — дополнительно 12 870 руб. (рост к 100%).

Ожидаемая доходность: 16,5–18% годовых с минимизацией риска (обеспечено государством).

Такие инструменты подходят для сохранения капитала и перекладывания в акции после коррекции.

B. Рискованная идея: Long по «Новатэку» на фоне кредитного carry trade и LNG-стратегии

Несмотря на общий пессимизм российского рынка, «Новатэк» выделяется благодаря утвержденной энергетической стратегии до 2050 года и трём перспективным проектам СПГ (запуск до 2030). Дополнительным драйвером ближайшей недели выступает рекомендация по внушительным дивидендам (46,65 руб. на акцию, почти 2,4% за квартал), утверждение акционерами ожидается 17 апреля.

Потенциал роста: 8–11% в ближайшие 1,5–2 месяца при выходе квартальных отчётов выше ожиданий (целевой диапазон по бумаге: 1950–2050 руб.), при этом ликвидность акций остаётся высокой.

Риски: Регуляторные инициативы; возможная фиксация прибыли после отсечки; чувствительность к изменению курса рубля и экспортных цен.

Для ограничения убытка использовать ограничение по стоп-лоссу на -5% от сделки, не превышать 12–15% в портфеле.

Дисклеймер

Редакция top-mob.com выражает благодарность руководству Альфа-банка за предоставленную информацию для подготовки данного обзора. Данный отчёт не является индивидуальной инвестиционной рекомендацией. Финансовые рынки остаются высокорискованными, самостоятельная работа с ценными бумагами требует собственной оценки рисков.

Рекомендации:

- vivo iQOO Z10x ОБЗОР: яркий экран, удобный сенсор отпечатков, объёмный накопитель

- Лучшие смартфоны. Что купить в марте 2026.

- Что такое Bazzite и лучше ли она, чем Windows для PC-гейминга? Я установил этот набирающий популярность дистрибутив Linux, чтобы проверить это самостоятельно.

- Нефть и бриллианты лидируют: обзор воскресных торгов на «СПБ Бирже» (08.03.2026 16:32)

- Шоппинг в Гонконге. Где купить iPhone и iPad.

- Realme 9 ОБЗОР: чёткое изображение, лёгкий, высокая автономность

- Российский рынок: Нефть, геополитика и лидерство «Сбербанка» (11.03.2026 13:32)

- Infinix Note 60 Ultra ОБЗОР: скоростная зарядка, объёмный накопитель, отличная камера

- Неважно, на что вы фотографируете!

- Новые смартфоны. Что купить в марте 2026.

2025-04-15 22:37