Редакция top-mob.com выражает благодарность руководству ЦБ РФ за предоставленную информацию для подготовки данного обзора.

10 апреля 2025 года мир финансов потрясен резким ростом всех основных фондовых индексов после объявления президентом США Дональдом Трампом о 90-дневной паузе во введении взаимных тарифов. Это решение дало надежду на возможное улучшение глобальной экономики, хотя риски остаются высокими.

Пока крипто-инвесторы ловят иксы и ликвидации, мы тут скучно изучаем отчетность и ждем дивиденды. Если тебе близка эта скука, добро пожаловать.

Купить акции "голубых фишек"1. Макроэкономический обзор

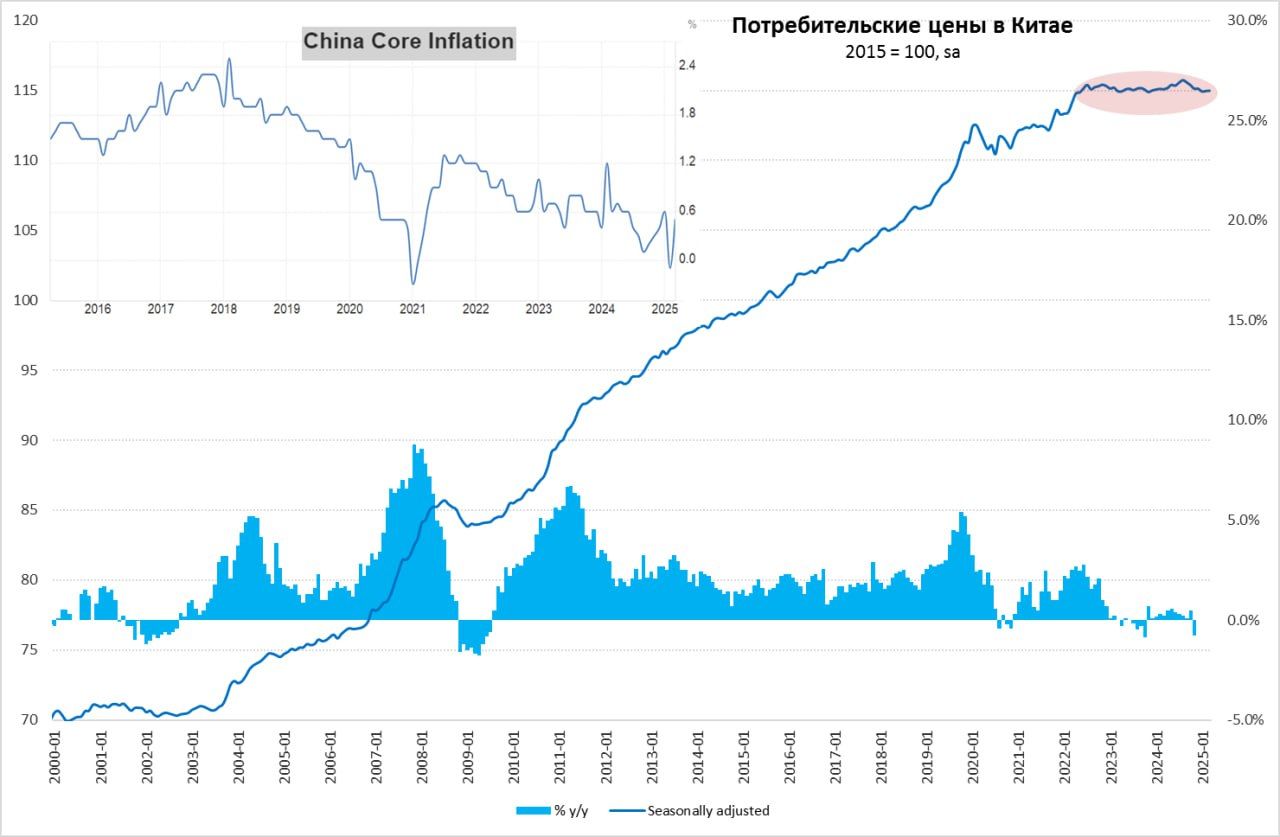

В последние дни наблюдаются радикальные сдвиги на финансовых рынках по всему миру. Данные, поступившие из Китая, показывают, что инфляция понизилась до -0,1% в годовом исчислении, что вызывает опасения относительно дефляции и слабости внутреннего спроса. Статистика подтверждает, что китайская экономика сталкивается с проблемами, так как производственные возможности превышают внутренние потребности, а правительству необходимо активизировать стимулы для поддержания экономического роста.

В то же время, международная обстановка стала более напряженной после того, как Трамп увеличил пошлины на китайские товары до 125%. Однако его недавнее решение приостановить введение пошлин для 75 стран на 90 дней способствовало резкому росту фондовых рынков, таких как S&P 500, который вырос почти на 10% за один день. Это указывает на сдержанную надежду инвесторов на восстановление глобальной экономики. Данное решение также подчеркивает, что Трамп стремится сократить дефицит внешней торговли, но без дальнейшего ухудшения отношений с другими странами.

Несмотря на положительные тенденции, больше половины опрошенных экономистов по-прежнему выражают опасения по поводу возможной рецессии. Важно помнить, что чистой победы в торговых переговорах с Китаем добиться будет сложно, и негативные последствия могут проявиться в будущем. Прогнозы относительно роста реального ВВП в условиях высоких тарифов остаются скромными, с ожиданиями, близкими к нулю.

Основные события

- Китайская инфляция в марте 2025 года составила -0.1% в годовом исчислении.

- Рост фондовых рынков после объявления Трампа о паузе в пошлинах для 75 стран.

- Предупреждения о возможной рецессии остаются актуальными.

2. Анализ финансовых рынков

Финансовые рынки демонстрируют оптимизм на фоне рекомендаций Трампа по переговорам. Наиболее заметными индексами, продемонстрировавшими рост, стали S&P 500 (+10,5%), Nasdaq (+12,4%) и Dow Jones (+10,5%). Подъем произошел на фоне ожиданий, что другие страны смогут избежать высоких тарифов и выступят в качестве партнеров в экономике.

Обзор классов активов дает следующие результаты:

- Акции: Разделение индексов по секторам говорит о восстановлении в области технологий и материалов, где прибыли компаний могут показать стабильный рост в грядущем квартале.

- Облигации: Индекс гособлигаций RGBI показывает активный рост, перевалив за 107 пунктов благодаря поддержке позитивной инфляционной статистики.

- Валюты: Курс доллара поднялся на 0,62282 рубля, указывая на уверенность в американских возможностях в этой ситуации.

- Сырьё: Нефть марки Brent отреагировала положительно и поднялась до $65,7 за баррель, что также укрепляет ожидания по другим товарным рынкам.

Прогнозы по ключевым активам выглядят следующим образом:

- S&P 500: Целевая цена – 5500, есть вероятность отскока выше 4900 в краткосрочной перспективе.

- Нефть Brent: Ожидаем рост до $70 за баррель при высоких ценах на сырьё.

- Доллар США: Укрепление до уровня 90 рублей с дальнейшим ростом на фоне глобальных экономических изменений.

3. Основные риски

Несмотря на позитивные изменения, ряд рисков продолжает угрожать стабильности финансовых рынков:

- Глобальная торговая война: Продолжающаяся конфронтация между США и Китаем может вызвать новые тарифы и ухудшить глобальные экономические условия.

- Инфляция и дефляция: Повышение тарифов приводит к росту цен на товары, в то время как высокая дефляция в Китае может оказать давление на мировые цены.

- Финансовые рынки: Высокая волатильность на фондовых рынках может стать причиной паники среди инвесторов.

4. Инвестиционные идеи

Представляем две инвестиционные идеи:

Консервативная идея:

Акции Сбербанка. Зная, что акции торгуются по P/E на уровне 4,1, что ниже исторических средних, мы рассматриваем их как оптимальный выбор для долгосрочных инвестиций. Дивидендная доходность составляет более 5%, что позволяет это вложение как надежное.

Рискованная идея:

Акции AMD после падения на фоне приостановления тарифов могут дать интересный рост. Поскольку компания активно работает в сфере ИИ, потенциал остается высоким, несмотря на риски, связанные с производственными затратами из-за тарифов.

Рекомендации:

- Российский рынок: Оптимизм на фоне трехсторонних переговоров – чего ждать 1 февраля? (25.01.2026 17:32)

- Сургутнефтегаз акции привилегированные прогноз. Цена SNGSP

- Российская экономика 2025: Рекорды энергопотребления, падение добычи и укрепление рубля (22.01.2026 17:32)

- Новые смартфоны. Что купить в январе 2026.

- Неважно, на что вы фотографируете!

- Типы дисплеев. Какой монитор выбрать?

- Обзор Fujifilm X-E2

- Тепловая Сфера: Восстановление 3D-сцен из RGB и Тепловидения

- Российский рынок: Оптимизм на фоне геополитики и корпоративных сделок (20.01.2026 00:32)

- vivo X300 Ultra ОБЗОР: отличная камера, большой аккумулятор, беспроводная зарядка

2025-04-10 14:08