Трамп «Помиловал» Рынки: Индекс МосБиржи Взлетает на 5% — Обзор Финансовых Рынков на 10 Апреля 2025

Актуальный анализ финансового состояния на 10 апреля 2025 года.

1. Макроэкономический обзор

Глобальные экономические тенденции характеризуются высокой волатильностью, вызванной торговой войной между США и Китаем. Решение Дональда Трампа о временной отмене ответных пошлин для ряда стран оказало существенную поддержку фондовым рынкам, однако, сохраняются опасения относительно долгосрочной стабильности. Китай, в свою очередь, вводит 84-процентные пошлины на импорт из США и ограничения на поставки редкоземельных металлов, что усиливает напряженность.

Пока крипто-инвесторы ловят иксы и ликвидации, мы тут скучно изучаем отчетность и ждем дивиденды. Если тебе близка эта скука, добро пожаловать.

Купить акции "голубых фишек"Влияние инфляции и процентных ставок остается ключевым фактором. В России инфляция с 1 по 7 апреля замедлилась до 0,16%, что немного ниже предыдущих недель, но годовая инфляция по-прежнему близка к 10,3%. Это ставит под сомнение возможность снижения ключевой ставки Центральным банком в ближайшее время.

Заседание Минфина по размещению ОФЗ-52005 признано несостоявшимся, что свидетельствует о возросшей неопределенности среди инвесторов и ожиданиях предстоящего снижения ключевой ставки.

Набиуллина отметила, что ЦБ будет аккуратно подходить к вопросу снижения ключевой ставки, и нужно убедиться, что замедление цен устойчиво. Также продажи жилья в России остаются на приемлемом уровне, что позволяет застройщикам запускать новые проекты.

Важным геополитическим событием являются переговоры России и США в Турции, от которых ожидают решения по восстановлению полноценной работы дипломатических представительств и возобновлению прямого авиасообщения.

2. Анализ финансовых рынков

Акции

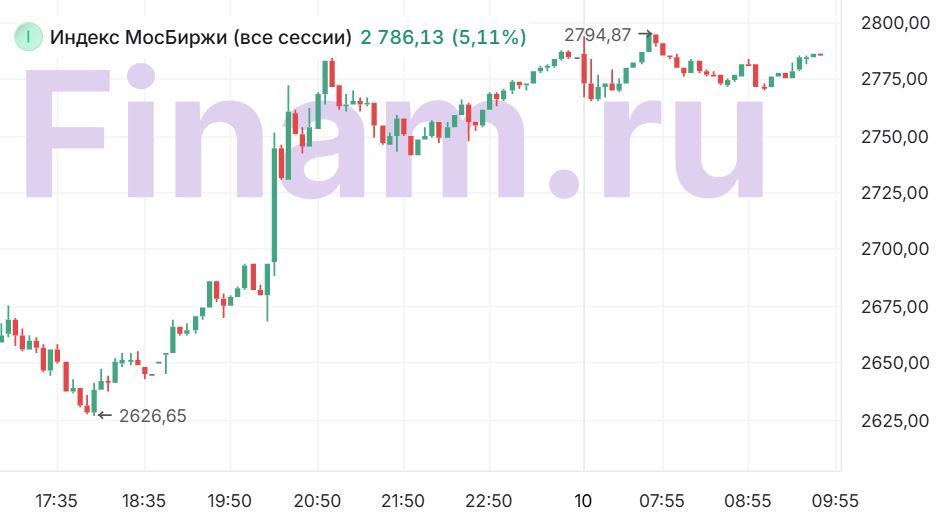

Индекс МосБиржи в начале торгов 10 апреля 2025 года вырос на 5,07% до отметки 2785 пунктов. Лидерами роста стали акции «Аэрофлота» (+8,76%), «Норникеля» (+8,37%) и ВТБ (+8,25%). Наиболее чувствительные к высокой ставке компании также показали хороший отскок: МТС (+7,2%), АФК Система (+7,19%), Мечел (+6,89%).

Рекомендуется обратить внимание на бумаги компаний со стабильным и финансово устойчивым бизнесом, таких как Транснефть, ИКС 5, Хэдхантер, Henderson.

Эксперты прогнозируют, что индекс МосБиржи может предпринять очередные попытки отскока в диапазон 2800-2900 пунктов.

Облигации

Индекс RGBI снизился на торгах в среду на 1,04%. Высокая волатильность на рынке госбумаг сохраняется. Ожидается, что на смягчении тарифной политики США индекс госбумаг предпримет попытку вернуться в диапазон 107-108 пунктов.

Аукционы Минфина прошли слабо, что говорит о сохранении жесткого сигнала ЦБ в апреле. Вместе с тем, вероятность реализации рискового сценария ЦБ из-за внешних шоков пока остается низкой.

Сохраняются ожидания по началу снижения ключевой ставки и снижения геополитических рисков во 2 полугодии, что поддерживает привлекательность облигаций с фиксированной ставкой после наблюдаемого снижения котировок.

Валюты

Курс юаня продолжил находиться под давлением и завершил торги у отметки 11,5 руб. Улучшение ситуации на мировых рынках и отсрочка введения импортных пошлин США оказали поддержку рублю. Целевым на сегодня по курсу юаня может выступить диапазон 11,3-11,6 руб.

На валютных торгах МосБиржи юань подешевел на 0,63% и составил 11,54 рубля. Ближайший фьючерс на доллар снижается на 1,34% и достиг 89,57 рубля.

Сырьё

Котировки Brent восстановились вечером в среду, показав рост на 6,8%, хотя в течение дня опускались до 59 долларов США за баррель. В моменте нефть Brent корректируется после вечернего взлета, торгуясь по $65,2 за баррель (-0,47%).

Золото идет вверх и торгуется на отметке $3135,09 (+1,84%) за унцию.

3. Основные риски

- Геополитическая напряженность: Продолжающаяся торговая война между США и Китаем оказывает давление на мировые финансовые рынки.

- Инфляционные риски: Высокая годовая инфляция в России (около 10,3%) ограничивает возможности снижения ключевой ставки ЦБ.

- Риски снижения спроса на сырье: Увеличение пошлин для Китая может привести к снижению спроса на российское сырье.

- Волатильность: Рынок остается подвержен резким колебаниям, вызванным новостями и заявлениями политиков.

4. Инвестиционные идеи

Консервативная идея: Облигации федерального займа (ОФЗ)

Описание: Инвестирование в ОФЗ с фиксированной ставкой.

Расчеты: Доходность по ОФЗ составляет около 9-10% годовых. С учетом ожиданий снижения ключевой ставки во втором полугодии, стоимость облигаций может вырасти, что принесет дополнительный доход.

Минимизация рисков: Выбор ОФЗ с коротким сроком погашения снижает риск изменения процентных ставок.

Рискованная идея: Акции «Полиметалла»

Описание: Инвестирование в акции «Полиметалла» после запуска второй линии «Амурского ГМК».

Потенциал роста: Увеличение производства золота до 25-30 тонн в год может привести к росту выручки и прибыли компании.

Риски: Зависимость от цен на золото, геополитические риски, операционные риски, связанные с запуском нового производства.

Рекомендации:

- vivo iQOO Z10x ОБЗОР: яркий экран, удобный сенсор отпечатков, объёмный накопитель

- Лучшие смартфоны. Что купить в марте 2026.

- Нефть и бриллианты лидируют: обзор воскресных торгов на «СПБ Бирже» (08.03.2026 16:32)

- Новые смартфоны. Что купить в марте 2026.

- Что такое Bazzite и лучше ли она, чем Windows для PC-гейминга? Я установил этот набирающий популярность дистрибутив Linux, чтобы проверить это самостоятельно.

- Неважно, на что вы фотографируете!

- Infinix Note 60 Ultra ОБЗОР: скоростная зарядка, объёмный накопитель, отличная камера

- Российский рынок: Нефть, геополитика и лидерство «Сбербанка» (11.03.2026 13:32)

- Realme 9 ОБЗОР: чёткое изображение, лёгкий, высокая автономность

- Ближний Восток и Рубль: Как Геополитика Перекраивает Российский Рынок (02.03.2026 20:32)

2025-04-10 10:22