Подготовлено на основе данных от БКС. Воскресенье, 18 мая 2025, 22:23 МСК

1. Макроэкономический Обзор

Мировая экономика продолжает демонстрировать смешанные сигналы. С одной стороны, наблюдается устойчивый рост в развивающихся странах, поддерживаемый внутренним спросом и инвестициями в инфраструктуру. С другой стороны, развитые экономики сталкиваются с проблемами, связанными с инфляционным давлением и замедлением темпов роста. Центральные банки ведущих стран мира активно используют инструменты денежно-кредитной политики для сдерживания инфляции, что, в свою очередь, оказывает влияние на экономическую активность.

Пока крипто-инвесторы ловят иксы и ликвидации, мы тут скучно изучаем отчетность и ждем дивиденды. Если тебе близка эта скука, добро пожаловать.

Купить акции "голубых фишек"Инфляция остается ключевым фактором, определяющим экономическую политику. Несмотря на усилия центральных банков, инфляционные ожидания остаются повышенными, что создает риски для стабильности цен в долгосрочной перспективе. Высокие цены на энергоносители и продовольствие продолжают оказывать давление на потребительские расходы и прибыльность предприятий. В этой связи, компании вынуждены пересматривать свои бизнес-модели и оптимизировать затраты для сохранения конкурентоспособности.

Процентные ставки продолжают расти, отражая стремление центральных банков сдержать инфляцию. Повышение ставок оказывает негативное влияние на кредитование, что замедляет инвестиционную активность и потребительский спрос. В частности, рынок недвижимости испытывает снижение активности из-за роста ипотечных ставок. В то же время, повышение ставок способствует укреплению национальной валюты и снижению инфляционного давления через импорт.

События вокруг переговоров по ситуации на Украине продолжают оказывать значительное влияние на финансовые рынки. Неопределенность, связанная с геополитическими рисками, приводит к повышенной волатильности и снижению аппетита к риску у инвесторов. В то же время, прогресс в переговорах может способствовать восстановлению доверия и возобновлению роста на рынках.

2. Анализ Финансовых Рынков

Акции

Российский рынок акций демонстрирует умеренный рост, несмотря на внешние факторы неопределенности. Акции компаний «Аэрофлот» и «ПИК» показали наибольший рост (3,01% и 3% соответственно), что свидетельствует о позитивных ожиданиях инвесторов относительно перспектив этих компаний. Также в плюсе оказались бумаги «Газпрома» (+2,99%), АФК «Системы» (+2,87%) и «НОВАТЭКа» (+2,85%). Это может быть связано с ожиданиями высоких дивидендов и благоприятной конъюнктурой на сырьевых рынках. Однако, акции «Мать и дитя» показали снижение на 1,24%, что может быть связано с внутренними факторами, влияющими на бизнес компании.

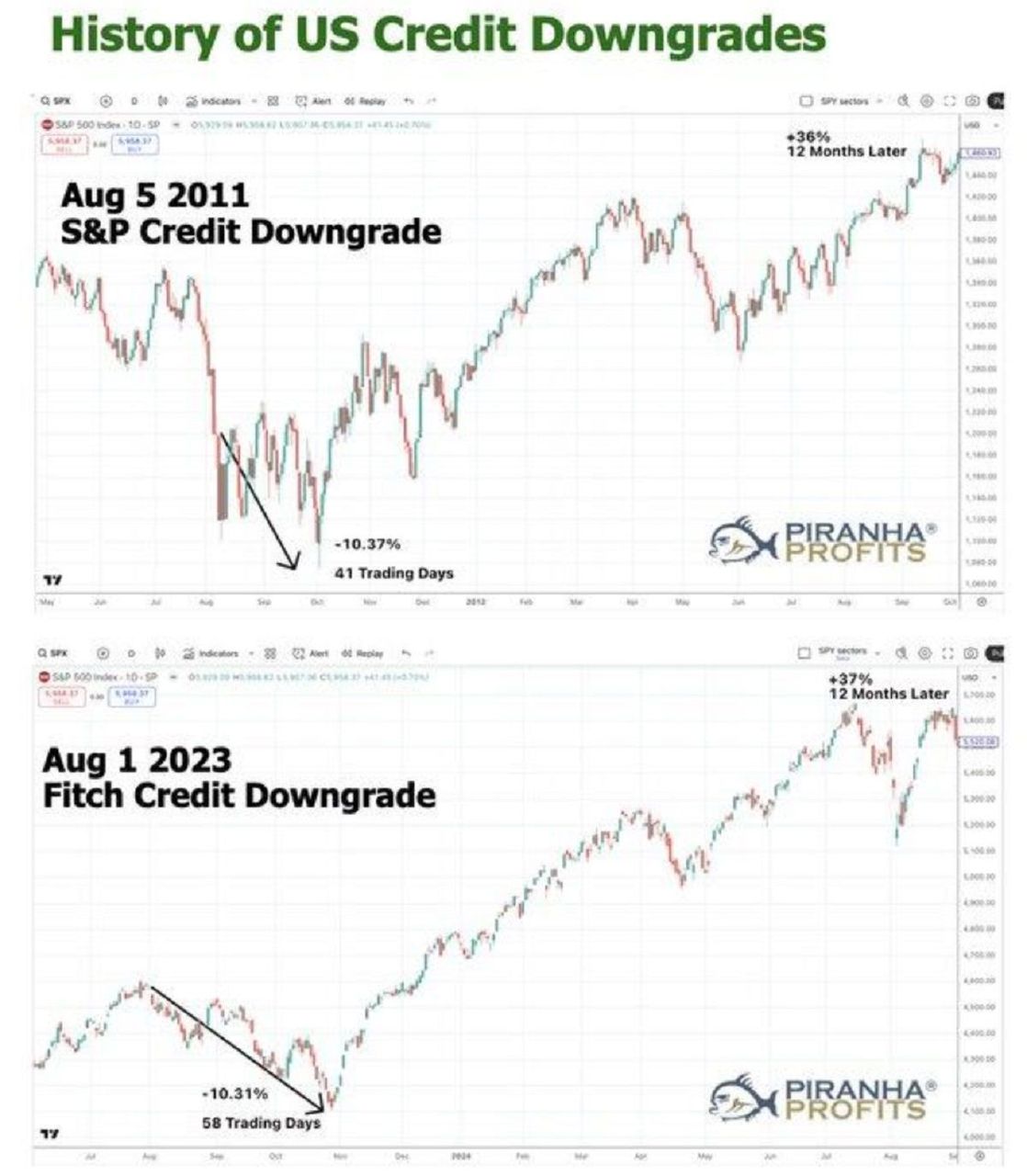

Американский рынок акций находится под давлением из-за понижения кредитного рейтинга США агентством Moody’s. Исторически, подобные события приводили к снижению индекса S&P 500, однако затем следовал период восстановления и роста. Аналитики полагают, что текущая ситуация может предоставить возможность для покупки акций по более низким ценам.

Прогноз по S&P 500: В краткосрочной перспективе ожидается снижение индекса S&P 500 на 5-10% из-за негативной реакции на понижение кредитного рейтинга США. Однако, в среднесрочной перспективе (12 месяцев) прогнозируется рост индекса на 25-30% за счет восстановления экономики и притока инвестиций.

Облигации

Рынок облигаций находится под влиянием ожиданий относительно дальнейших действий центральных банков. Повышение процентных ставок оказывает давление на цены облигаций, однако, облигации с высоким кредитным рейтингом остаются привлекательным активом для консервативных инвесторов.

Валюты

Курс рубля демонстрирует стабильность, поддерживаемый высокими ценами на нефть и проводимой центральным банком политикой. Однако, геополитические риски и санкционное давление оказывают негативное влияние на долгосрочные перспективы рубля.

Сырьё

Цены на нефть остаются высокими, что связано с ограниченным предложением и высоким спросом. Однако, риски рецессии в мировой экономике могут оказать давление на цены на нефть в будущем.

3. Основные Риски

- Геополитические риски: Эскалация конфликта на Украине может привести к дальнейшему ухудшению отношений между Россией и Западом и усилению санкционного давления.

- Инфляционные риски: Сохранение высоких темпов инфляции может вынудить центральные банки ужесточить денежно-кредитную политику, что негативно скажется на экономическом росте.

- Риски рецессии: Замедление мировой экономики и снижение потребительского спроса могут привести к рецессии, что негативно отразится на финансовых рынках.

- Понижение кредитного рейтинга США: Дальнейшее понижение кредитного рейтинга США может вызвать панику на рынках и привести к снижению стоимости активов.

4. Инвестиционные Идеи

Консервативная Инвестиционная Идея

Инвестиции в ОФЗ (облигации федерального займа). ОФЗ являются надежным инструментом с фиксированным доходом, который позволяет защитить капитал от инфляции. Доходность ОФЗ в настоящее время составляет 8-9% годовых, что превышает текущий уровень инфляции. Риски минимальны, так как ОФЗ гарантированы государством.

Расчеты: Инвестиции в ОФЗ на сумму 1 000 000 рублей при доходности 8% годовых принесут доход в размере 80 000 рублей в год. Это надежный и предсказуемый доход, который позволяет сохранить покупательную способность капитала.

Рискованная Инвестиционная Идея

Покупка акций технологических компаний (QQQ) на фоне снижения рынка. Снижение кредитного рейтинга США может привести к временному падению акций технологических компаний. Это предоставляет возможность для покупки акций по более низким ценам. Потенциал роста акций технологических компаний в долгосрочной перспективе остается высоким, благодаря развитию новых технологий и увеличению спроса на IT-продукты и сервисы.

Риски: Высокая волатильность рынка, возможность дальнейшего снижения акций технологических компаний, изменение макроэкономической ситуации.

Потенциал роста: 25% в течение 12 месяцев после восстановления рынка.

Рекомендации:

- Российский рынок акций: консолидация, риски и возможности в условиях неопределенности (11.02.2026 10:33)

- ЦБ смягчает хватку: что ждет рубль, акции и инвесторов в 2026 году (13.02.2026 23:32)

- 10 лучших игровых ноутбуков. Что купить в феврале 2026.

- Что такое Bazzite и лучше ли она, чем Windows для PC-гейминга? Я установил этот набирающий популярность дистрибутив Linux, чтобы проверить это самостоятельно.

- 10 лучших OLED ноутбуков. Что купить в феврале 2026.

- Новые смартфоны. Что купить в феврале 2026.

- Как научиться фотографировать. Инструкция для начинающих.

- Лучшие ноутбуки с матовым экраном. Что купить в феврале 2026.

- Обзор Sony A230 kit (10MP, 490 гр, 18-55mm f/3.5-5.6 ~530$)

- Asus ROG Phone 6D Ultimate ОБЗОР: много памяти, мощный процессор, большой аккумулятор

2025-05-18 22:23